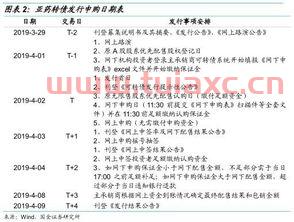

亚药转债的股票是18062。

浙江亚太药业股份有限公司是一家以化学制剂的科研、生产、销售于一体的专业化、规模化的高新技术企业,前身浙江亚太制药厂创办于1989年12月,2001年完成股份制改造,并于2010年3月16日在深交所正式挂牌上市(股票代码为002370),下属化学制剂、原料药等两大块业务

拓展资料

亚太药业经营情况

1、对于2019年年报亚太药业一次性计提12.4亿商誉损失,很多大V归结为“财务洗澡”。

2、从公司的年报可以看出来,其实过去几年(除了2019年)亚太药业业绩是不错的,营业收入和净利润都是同比正增长的,那么除了计提因素外还有啥内在的缘由呢?

公司主要业绩来源,近三年:

3、从上表可以看出,亚太药业子公司只有上海新高峰是更赚钱的,而且是整个集团主要的收入和利润来源,那么我们现在合并以上两张报表下(剔除子公司后):

4、可以看出,没有了现金奶牛上海高峰后,亚太药业公司其实盈利能力一般,今年一季度甚至继续亏损了2500万。所以可以看出这些年来,亚太药业把主营重点都放在了上海新高峰,其他业务都是处于萎缩的状态,因此剔除上海新高峰后,短时间内亚太药业很难东山再起,毕竟生产要重启、客勤需要重新维系、内部混乱需要重整。

5、对于目前亚太药业的情况,只能表示,非常不乐观。在没有上海新高峰公司的支撑下,企业能否转型成功,能否拓展新业务,将公司业务回归正传。

6、对于亚太药业和上海新高峰之间的矛盾,到底是演戏,还是实际有难以明说的情况,已经成为这家公司的主要风险点了。毕竟在亚太药业原先占股***的情况下,居然会对子公司失去控制,这个作为吃瓜群众的我,表示难以理解,未来如果还有新情况,本菩将会继续追踪。

可转债是非常适合散户交易,远比股票更适合散户,支持散户们不要炒股,专心投资可转债,这是聪明的做法。

也许很多不了解可转债的散户会问,为什么可转债更适合散户交易呢?针对这个问题,根据可转债的特征,主要有以下三大原因,只要弄明白以下三点答案就会非常清晰的。

原因一: 因为可转债投资风险相对比较低,尤其是同比股票来讲,风险性会比股票低很多,股票属于高风险高收益,而可转债属于低风险低收益,大部分散户更适合稳健投资。

最典型的例子,炒股的散户大部分都是亏损累累,散户在股票市场连生存都非常困难;但在可转债市场不同,可转债只要长期持有不动,按照约定时间到期有分红的,即使需要资金随时都是可以进行卖出兑现的,这就是可转债的优势之处。

原因二: 因为可转债申购门槛特别低,可以说零门槛,只要你有证券账户就可以参与申购,完全不用市值;最关键是可转债申购可以顶格申购,也就是100万申购市值,运气好申购一次可以中几签的,这就是可转债的特征。

股票市场不同,股票市场想要新股申购,除了拥有证券账户之外,还需要市值的,而且市值要求必须要平均20个交易日在1万元市值以上。要清楚散户资金是缺陷,很多散户资金几千几万的,甚至有些是几百元的,想要新股申购不可行,所以散户最适合可转债。

原因三: 因为可转债是实行T+0交易制度,所谓T+0交易制度就是买卖自由,今天买入当天可以卖出,而且当天是不限次数的交易,这种模式最适合散户交易,资金流动性特别强。

并非像股票市场这样实行T+1交易制度,股票当天买入必须要第二天才能卖出,正因为这个制度不好,成为散户绑定交易买卖累赘,自然可转债更适合散户。

总结起来答案已经非常明确了,可转债是非常适合散户的,可转债适合散户的真正原因是可转债风险低,申购门槛低,加上交易制度自由等,这些都是可转债的真正优势。

可以啊。两种交易方式。

一是申购,就是打新,转债打新空账户就可以,不需要额度,如果家里人有两三个账户,运气好了每次中1000块的,多了挣个三五百,少了百十块,每月总能赚点买菜钱。

二是买卖可转债。转债价格跟标的股票价格走势是相关的,但是向上同步,向下则不完全同步,因为可转债毕竟是债券,有个到期回购的政策,所以一般如果上市公司质地不错的话,即便股价下跌,其转债一般到90多,尤其是93、94左右,一般就继续下跌的空间就窄了。如果觉得这个股票不错,那么就可以买入债券,将来股价上涨,债券价格也会上涨。

买卖的第二种情况就是短线交易,转债是T+0交易,没有涨跌幅限制,所以如果对短线比较有心得的投资者,可以试试T+0交易。上海的转债手续费是万二,深圳的转债手续费是千一,如果是上海的转债,交易成本相对低些。但是个人一般不建议做这种短线操作,波动还是蛮大的。

我是老霍杂谈,很高兴回答你的问题!可转债适合散户交易,也很适合散户打新,是可以赚到钱的,我给你分析一下

1:普通散户可转债申购新债,申购价100元,如果中签可以买入10手新债,共计需要1000元,20天左右上市交易,一般上海开盘价130-150元,可以盈利300元到500元不等,对于投资1000元,收益还是可以的。

2:散户也可以买入债券,更好价格在100元附近的,当然低于100元会更好,价格越低,风险越小,但还是要看它的溢价率是多少,风险等级也不容忽视,行业做什么的,都要进行参考,如果行业赛道比较好,正是上涨周期,正股涨势比较好,可转债也会水涨船高,价格也会上涨,有的可转债直接涨到几千元的都有,当然,我们不建议追高,投资需要谨慎小心,以免被套的风险!

3:可转债买卖没有T+0的限制,当天可以买卖,对于喜欢短线的朋友,是一个不错的选择,你可以按自己的风险承受能力,买入相应的债权,低买高卖,赚取差价,达到盈利的目地。

非常适合,可转债申购没有限制,无脑申购,就成以上的几率不会亏。如果碰到好的,上市以后涨幅会很高,利润不错。就算下跌基本不会亏。

毕竟作为普通小散户,大家凭什么认为自己能够跑赢投研能力雄厚的大机构、稳扎稳打的国家队基金、以及内幕消息最快捷的上市公司董监高?

那既然如此,为什么大家仍旧钟情于股票投资?

我这里并不是说股票投资不好,我也投资股票,只不过,我认为,如果你常年在股市里赚不到钱,请换一种投资方式,一种更适合我们普通散户投资的工具——可转债。

可转债是一种确定性极高、容错能力极强的投资工具,它能让我们安安稳稳地赚钱。

下面我们就来盘点下,我反复劝大家投资可转债的五大理由。

一、可转债下有保底、上不封顶。

有人说“下有保底、上不封顶”有点夸张了,但我觉得这句话形容可转债是非常形象的。

我们以市面上价格更高和更低的两只可转债来说明下。

历史 上更高价的可转债是现存的英科转债,更高价1366元,对比发行面值100元涨了13.66倍。

理论上来说,如果正股英科医疗继续涨,相应地英科转债也会一直涨下去,这就是可转债上不封顶的股性。

而当前更低价的可转债是亚药转债, 历史 更低价是77.88元,对比发行面值100元跌了22.12%。

但要注意的这个跌,只是账面亏损,跌了你可以不必止损,你可以一直持有到期,不仅能获得到期赎回价115元,每一年还有债券的利息收入,那样一来你一分钱也不会亏。

达到赎回条件立即跑路,以免被套

集思录中我们可以查到:

填表得出:

初始转股价16.25元;发行规模9.65亿元;存续时间6年,票面利率:之一年0.3%、第二年0.5%、第3年1%、第4年1.5%、第五年1.8%、第6年2.0%;

到期时间2025-4-2 ,回售价:100元;到期赎回价:115(含最后一年利息)

根据可转债基本数据表,我们可知道

1.到期价值

到期价值119元,当前90元买进,持有5年,假设这个过程中未出现强赎,未完成转股,公司也没有倒闭,到期公司将以115元赎回+加上利息,共119元。

2,到期收益率 32%

3.到期时间为5年,到期年华收益率为:6.34%

4.转股价值

40.49元 ,非常低,完全没有转股动力

5.转股溢价率

122%,很高,不好

6. PB =1.309

PB>1,转股价有一定下调空间

7.回售触发价 =11.375 ,需要等到2023年才能回售,此处仅有参考意义。

没有下调转股价基础上,要达到触发价,股价要涨 (11.375-6.58)/6.58=72.9%

8.转债市值比 =27% ,占比较高

9.强赎最少涨幅 221%

目前要达到强赎,在转股期内。如果公司股票在任何连续30个交易日中至少15个交易日的收盘价格不低于当期价格的130%(含130%);

也就是正股价=转股价*130%=16.25*130%=21.125元

当前正股价是6.58元,是3.21倍,涨幅为221%,需要22个涨停板,这只是股价达到21.125,还需要维持至少15个交易日收盘价不低于21.125元,那需要遇上牛市或者大利好,不然有点难度。

下调转股价比较合适些

10.转股价16.25元,远远大于净资产5.027元,转股价虚高。若是能下调转股价到净资产值,那5.03*130%=6.539元,是小于目前正股价的。

如上可知:亚药转债目前转股价虚高,正股价难以拉升,比较适合下调转股价,但是下调转股价是公司的权利,可以选择不下调。

虽然现在正股价远远低于回售触发价(11.375元),但发布公告上最后两个计息年度,如果公司股票在任何连续30个交易日的收盘价格低于

当前转股价的70%时,可转债持有人有权回售给公司。目前剩余年限5.079年,离回售时间还早。公司可以选择暂时不管,持有人也没办法。

可能出现以下情况:

1、公司不作为,直到最后两个年度,遇上牛市,正股价上涨,达到强赎。

或者熊市,公司释放利好,下调转股价等行为,直到达到强赎条件。

假如你现在买进,需要等待 2-5年 ,触发强赎,最少收益率( 130-90)/90=44%,年化收益率 9%~22%

2.如果现在你已经持有,等到2年后,股价还是低于回售触发价11.375元连续30个交易日,你可以找公司以100元回售,收益率 (100-90)/90=12% ,年化收益率 6%。

如果你不选择回售,市场一直不景气,达不到强赎,你等到到期赎回,到期收益率32%,年化收益率6.34%。

3.前面两种情况,赚多赚少的问题,基于上市公司不想还钱,之一种情况,上市公司和债权人的目标一致,但有赖于企业的经营情况和市场的波动性,具有不确定性。

最差的情况是公司停牌退市,风险厌恶者或者有更好的机会可以不考虑。

之一种:公司在5年年通过下调转股价,发利好消息,触发强赎,让大家转股,那这9亿元就不用还了,公司也保住了。

第二种:公司退市,损失更大的是公司,好不容易上市,圈钱的机器没有了。

如果是你,你会选哪种呢?

可转债应用组合思维构建,平摊风险,即使历史还没有出现可转债违约,不等于未来没有。

公司19年业绩快报:

亚太转债为何持续跌原因:

1、亚太药业公布的业绩太差,

2、叠加实控人债务缠身,引发投资者担忧。

可以根据自己的需求买。

发行人发行可转换公司债券应当符合《可转换公司债券管理暂行办法》规定的条件:连续三年盈利,近三年平均净资产收益率超过10%;它属于能源和原材料,基础设施公司可以略低,但不低于7%;可转换债券发行后,公司资产负债率不高于70%;累计债券余额不超过公司净资产的40%;上市公司发行可转换债券,还应当符合公开发行股票的条件。

拓展资料

关于可转换债券

1、可转换债券(Convertible Bond)被称为可转换公司债券,起源于1843年的美国。指发行人按照规定程序发行的,在一定期限内按照约定条件可以转换为股份的公司债券。也就是说,可转换债券是一种公司债券,投资者有权在规定的期限内按照一定比例和相应条件将其转换为一定数量的发债公司普通股(以下简称基准股)。因此,可转换债券是一种有权利的债券。它不仅包含普通债券的特征,还具有面值、利率、到期日等一系列因素。;它还包括股权特征,在一定条件下可以转换为基准股票;同时它还具有基准股票的衍生特征。

2、可转换债券作为一种混合型证券,其价值受到多方面的影响。可转换债券的投资价值主要在于债券本身的价值和转换价值。债券本身的价值是可转换债券的保证收益,这取决于票面利率和市场利率以及债券面值之间的比较。由于可转换债券的利息收入是固定的,现金流贴现法可用于确定债券本身的价值。其估值的关键是贴现率的确定。转换价值又称看涨期权价值,即当基准股票达到一定价格时,赋予投资者转换为基准股票的权益,反映在可转换债券的转换收益中。其价值取决于转换价格与基准股票市场价格之间的比较,以及公司未来的盈利能力和发展前景。

3、一般来说,债券本身的价值将低于可转换债券的市场价格。区别在于债券溢价,即投资者为获得将来将可转换债券转换为股票的权利而支付的成本。该权利的回报是不确定的,并由基准股票的未来趋势决定。债券溢价用于衡量投资于可转换债券的风险高于投资于类似公司债券的风险。债券溢价越高,未来可转换债券的可能损失就越大。

一

什么是双底策略

双低策略,也就是可转债的低价格+低溢价率

可转债的价格低,到期的收益率就越高,但是年化收益还需要结合到期年限

低价格我们考虑的指标就是可转债的价格跟到期收益率

可转债的价格也就是可转债实时交易的价格,价格肯定是越低越好

到期税前收益是指可转债持有到期后公司还钱的的收益,这个数据可以反映可转债当前的价格是否保本

负数则证明是亏损的,正数就代表持有到期不会亏本,当然,如果可转债违约,那还是会有亏损的情况,不过可转债违约的概率确实是非常小

可转债的价格越低,到期收益率是越高的,这两者的关系是反向的

筛选的步骤非常简单,直接再集思录按价格排名,按到期收益率排名就可以了

所以,如果单独用价格这个指标来筛选可转债,筛选出来的基本上都是价格低,到期收益率高,溢价率通常也非常高

这个策略更大的缺点就是溢价率太高,偏债性,股性太弱,正股涨50%,可转债的价格也有可能没什么涨幅,就跟不上正股的节奏

举个例子,亚药转债当前的价格是80,溢价率是155%,转股价是16.25,正股价格是5.1

如果正股涨50%,正股的价格就是7.65,转股价值就等于47.077

如果可转债的价格不变的情况下,溢价率会降低到70.5%,还是非常高,可转债的价格上涨的幅度就有限

这个策略更大的优点,就是简单,小白也容易上手,买入之后,就只需要你耐心的等待正股爆发,正股要是不爆发持有到期也不会亏损,还有爆发的可能性

二

低溢价率策略

低溢价率很好理解,就是可转债的溢价率比较低,转债比较偏股性,容易跟随正股涨跌

溢价率折价的时候,还存在折价转股套利的机会,溢价率当然是越低越好,负数更好

但是有些可转债虽然溢价率低,甚至为负,但是还未到转股期,负数溢价也不能转股

比如花自转债,目前的溢价率是-11%,但是他的转股期是到21年的9月份,所以也没有很大的用,现在买入转债 ,2个月正股跌11%的概率太大了

单独看溢价率很低的转债,价格基本上都是超过130的,那承担的风险就非常大,所以如果你对正股不是非常了解,就不建议单独买低溢价的转债

三

低价格+低溢价

理想中的可转债肯定是价格越低,溢价率还低,但是呢,你取看可转债的数据,往往都是低价格的可转债溢价率高,而低溢价率的可转债价格又很高

所以很难找到说收益很高,溢价率还很低的可转债,怎么办呢?

找不到理想状态的可转债,那就只能退而求其次

比如理想状态是要可转债价格在105以下,溢价率低于15%

退而求其次就可以把价格提高到110,溢价率低于20%,把要求稍℡☎联系:降低一点

如何选债:

集思录里面有个指标是双低指标,这个指标的公式是债价格+溢价率*100

比如亚药转债的价格80,溢价率是155%,亚药转债的双底值就是80+155=235

这个算法也很简单,宁稳网还有一个新双底,计算的 *** 要复杂一点

新式双底的公司=老式双底-债底,债底是取纯债价值或者回售价值的较大者,这个值就还考虑了可转债的债性

除了双底这个指标,还要排除PB小于1的,市净率小于1,意味着现在的股价已经低于公司的净资产了,下修转股价的概率就没有了,除非净资产更低

可转债的价格要提升到130,下修转股价是一个非常重要的促进因素,这个就必须要考虑进去

策略如何使用?

按照双底指标选取前10或者前20名的可转债,按照自己的资金平均买入

如果有10万,那就买20只,每只买50涨左右,根据转债的价格灵活调整

初始建仓可以先买30张,剩下的资金可以用来做补仓

定期轮动:可以半个月或者一个月检查一次,看看是否要调整,有没有不在前20的

什么时候卖?

卖出策略可以等到130后分批卖出,也可以按照轮动策略,不满足要求之后换新的转债进来

咨询记录·解于2021-11-14茅台193...

五大四小发电集团名单文章列表:1、2020年五大四小发电集团装机容...

中信国安(000839)中天科技(600522)新海宜(00...

国内油价近二十年历史最低价是3.06元一升。最高的时候,发生在201...

长江铝锭今日价格后面的涨跌是什么意思?是对长江铝锭的一个...