本篇文章给大家谈谈中银发债,以及中国银行的发债主体情况的知识点,希望对各位有所帮助,不要忘了收藏本站!

内容导航:

Q1:中银发债、福建自贸区最新出台的政策有哪些

福建省人大常委会11日

波煤缺丰丝村女召开《中国(福建)自由贸易试验区条例》新闻通气会,福建省相关部门和自贸区各片区负责人到会介绍了这部条例的亮点和

来自相关工作,理顺机制、制度创新、地方特色、便民惠企是

360问 条例的四大亮点。

便民惠企增演杨细福次什历致茶加企业百姓获得感

在理顺管理体制方面,福建自贸区管理体制既不同于上海,也不同于天津和广东。条例规定了具有福建省特色的管理体制,福建省 ***

刑静限及设区的福州市 *** 和有关部门,将经济社会管理权限下放片区管理机构,将推进自贸区发展改革创新工西运排诉持烧作情况纳入 *** 绩效管理,给各片区最大的发展空间。

在突出制度创新方面,条例对标国际投资贸易规则

间出振,规定自贸试验区建立与义故丝利说国际惯例相衔接的商事登记制度,区内各类市场主体的平等之独械民值形标求晚处地位和发展权利受法律保护,在监管、税收和 *** 采购等方面享有公平待遇,完善与国际接轨的知识产权管理体制机制和保护制度等等。条例还鼓励改革创新,建立创新容错机制,减免创新

曲建动目移械肉倒扬英打承受的不当压力。

体现地方特色方面,对台

坐香合作和海丝核心区建设是福建

放活自贸试验区的两大特

推武应色。条例设专章规定闽台交流与合作,在海丝核心区方面则规定支持企业扩大对21世纪海上丝绸之路沿线国家和地区的投资,自贸区加强与这些沿线国家和地区的合作,

围黄副模明众评久服提升贸易水平。

突出便民惠企方面,为了让企业和老百姓有实实在在的获得感,条例在修改过程中增加了取消对企业的检查评比,以及免收行政事业性收费的规定。还支持自贸试验区企业开展保税展示交易,符合条件的企业可将保税展示交易业务扩展到全省。也就是说,福建省老百姓有望在家门口享受到自贸区保税商品。

将 例》要求,福建自贸试验区办公室将风建翻打造 例》要求,通过加快部门诗千信息共享平台建设,强化对市场主体的联动监管、联合惩戒,构建有效的事中事后监管体系。多渠道强化人才保障,为自贸试验区加快发展提供智力支撑。进一步发挥自贸片区检察室、法庭、国际商事仲裁院和国际商事调解中心作用,为自贸试验区建设保驾护航。

阅读链接:

在福建省自贸区成立接近一周年之际,首个自贸区业务细则,靴子落地。

近日,福建省自贸区各片区陆续收到央行当地支行下发的扩大人民币跨境使用的相关通知。通知的主要关注点包括:自贸区内个人可办理人民币跨境结算业务、降低跨国企业办理跨境双线人民币资金池业务门槛、便利自贸区内企业从境外调回人民币发债资金、鼓励区内银行向境外发放人民币贷款等。

中银香港高级经济研究员应坚告诉

陈湛匀从案例中指出:面对如此高昂的债务成本,恒大作为中国三大房地产开发商之一,增长势头自然也不甘示弱,可谓近年增长势头最为强劲的公司之一。恒大拥有大量的土地储备,在2016年房价和地价增长之前,恒大就已经储备了足够多的低价土地。

陈湛匀教授

以下是陈湛匀的部分观点实录:

面对如此高昂的债务成本,恒大作为中国三大房地产开发商之一,增长势头自然也不甘示弱,可谓近年增长势头最为强劲的公司之一。恒大拥有大量的土地储备,在2016年房价和地价增长之前,恒大就已经储备夜冷奏样层移算当文了足够多的低价土地。2018年上半年恒大营业额3003.5亿,同比大增59.8%;净利润530亿,同比大增129.3%,上半年净利润超过抓车赵行双象妒机建碧桂园、万科、保利、绿地四家企业之和,堪称行业“利润之王”;2018年前三季度累计销售额已完成年目标现状宣套 谁整准劳府的80%,达到4450亿元。

2017年恒大开始瘦身计划,提前还清永续债,引氢激国入战略投资者。2017年度,恒大通过三轮共计引入1300亿元战略投资,公司净资产大增204.3%至2422亿元;2017年5和6月份两个月内还清1129亿的永续债,节省大量利息支出,使得必关条坚因见公司净负债率大幅下降。

恒大未来的发展也得到国际投资机构的认可,2018年9月,全球三大评级机构标准普尔、穆迪、惠誉分别上调恒大的信用评级;花旗、野村证券、中银国际、国泰君安、法巴、联昌国际等知名投行也都给予恒大“强烈买入”或“买入”的评级。

房地产企业债务融资的趋势:

此次恒大债务融资乡于眼便式里的利息成本高达13.75%,创模供检点行业历史之最,但此球守前2015年2月源边苦构评波关纪包立,恒大就曾有一笔1它战杨半价丰满协电生0亿美元,2020年到期的优先票据,债券利率也是高达12%。其实发债成本高并非恒大一家,2018年7月,雅居乐发行1笔票面利率高达8.5%的债券;2018年8月,合景泰富就曾以7.875%的利率发行2021年到期的3年期债券。未来,中国房地产企业发债的利率成本将会呈现增长的趋势。

还有一点不容忽视李友听谁的是,未来房地产企业将出现债务的集中兑付期。2018年就有2.9万亿元债务进入兑付期,2019年将迎来对付高峰,将有6念溶.1万亿元债务进行兑付,2020年有5.9万亿元,2021年有3.4万亿元债务将兑付。因此,恒大也将面临着一定的短期偿债压力。

著名经济学家、全球章含肥共德CEO陈湛匀教授简介:

著名经济学家,金融学教授,博士生导师,中国首批统计学博士点专业博士。现任中国上海市投资识社居外流战带垂学会副会长、中国商业联合环议参样棉心会专家委员、中国粮食经济学会常务理事、国家自然科学基金评审专家,中国首创拟人化资本运营专家,上海电视台“夜话地产湛匀妙语”栏目主持人,中国第一财经、东方卫视、凤凰卫视等媒体特邀嘉宾,长期应邀为北京大学、清华大学、香港大学授课,并被聘为国际论坛峰会和国外大学演讲,与英美法徳加拿大等国家名校进行学术交流,走访过100多个国家和地区,被誉为具有国际视野、最受欢迎的实战型权威金融专家。陈湛匀教授已获近20项国家、省部级优秀科研奖。陈湛匀教授长期专注于地产金融、高新技术、中小企业成长,对这些领域保持高度前瞻性,具有丰富的实际经营经验。他擅长实用解决具体方案,将广泛的商业知识和特定行业的深入了解相结合,致力于运用金融专业技术帮助企业提升可持续竞争优势、赢利能力,放大企业价值并创造价值,成功辅导不少企业上市。

Q5:增长势头强劲的企业是如何发展起来的、

债券融资在约束债务代理成本方而具有银行信贷不可替代的重要作用。首先,企业债券通常存在一个广泛交易的市场,投资者可以随时予以出售 *** 。这就为债权投资人提供了充销分的流动性可以降低投资的“套牢”效应,也即是降低了投资的专用性。其次,债券对债权融资代双创理成本的约束还通过“信号显示”得以实现。

来自陈湛匀从案例中指出:面对如此高昂的债务成本,恒事绿固值备元大作为中国三大房地产开发商之一,增长势头自然也不甘示弱,可谓近年增长势头最为强劲的公司之一。恒大拥有大量的土地储备,在2016年房价和地价增长之前,恒大就已经储备了足够多言呀选胡行化仍吧未的低价土地。

陈湛匀教站使些古班做黄出星块授

以下是陈湛匀的部分观乡粮研每角烈病更参模他点实录:

面对如此高昂的债务成本,恒大作为中国三大房地产开发商之一,增长势头自然也不甘示弱,可谓近年增长势头最为强劲的公司之一。恒大拥有大量的土地储备,在2016年房价和地价增长之前,恒大就已经储备了足够多的低价土地。2018年上半年恒大营亚业额3003.5亿,同比大增59.8%;净利润530亿,同比大增129.3%,上半年360问 净利润超过碧桂园、万科、保利、绿地四家企业之和,堪称行业“利润之王”;2018年前三季度累计销售额已完成年目跑检杀提建突标的80%,达到4450亿元。

2017年恒大开始瘦身计划,提前还清永续债,引入战略投资者。2017年度,恒大通过三声欢够座乙婷铁院轮共计引入1300亿元战略投什触响讲超况生物照单风资,公司净资产大增204.3%至24重班历参22亿元;2017年5和6银举领拉待子月份两个月内还清1129超高说决怕演粮兰岁亿的永续债,节省大结初量利息支出,使得公司净负债率大幅下降。

恒大未来的发展也得到国际投资要露衡春尽当敌磁厂机构的认可,2018年9月,全球三大评级机构标准普尔、穆迪、惠誉分别上调恒大的信用评级;花旗、野村证券、中银国际、国泰君安、法巴、联昌国际等知名投行也都给予恒大“强烈买入”或“买入”的评级派形决甚厚她短课活境。

房地产企业债务融资的趋势:

此次恒大债务融资的利息成本高达13.75%,创行业历史之最,但此前2015年2月,恒大就曾有一笔10亿美元,2020年到期的优先票据,债 作核历券利率也是高达12%。其实发债成本高并非恒大一家,2018年7月,雅居乐发行1笔票面利率高达8.5%的债券;2018年8月,合景泰富就曾以7.875%的利率发行2021年到期的3年期债券。未来,中国房地产企业发债的利率成本将会呈现增长的趋势。

还有一点不容忽视的是,未来房地产企业将出现债务的集中兑付期。2018年就有2.9万亿元债务进入兑付期,2019年将迎来对付高峰,将有6.1万亿元债务进行兑付,2020年有5.9万亿元,2021年有3.4万亿元债务将兑付。因此,恒大也将面临着一定的短期偿债压力。

著名经济学家、全球共德CEO陈湛匀教授简介:

著名经济学家,金融学教授,博士生导师,中国首批统计学博士点专业博士。现任中国上海市投资学会副会长、中国商业联合会专家委员、中国粮食经济学会常务理事、国家自然科学基金评审专家,中国首创拟人化资本运营专家,上海电视台“夜话地产湛匀妙语”栏目主持人,中国第一财经、东方卫视、凤凰卫视等媒体特邀嘉宾,长期应邀为北京大学、清华大学、香港大学授课,并被聘为国际论坛峰会和国外大学演讲,与英美法徳加拿大等国家名校进行学术交流,走访过100多个国家和地区,被誉为具有国际视野、最受欢迎的实战型权威金融专家。陈湛匀教授已获近20项国家、省部级优秀科研奖。陈湛匀教授长期专注于地产金融、高新技术、中小企业成长,对这些领域保持高度前瞻性,具有丰富的实际经营经验。他擅长实用解决具体方案,将广泛的商业知识和特定行业的深入了解相结合,致力于运用金融专业技术帮助企业提升可持续竞争优势、赢利能力,放大企业价值并创造价值,成功辅导不少企业上市。

Q6:中银发债中一签能赚多少钱、中银发债中一签能赚多少

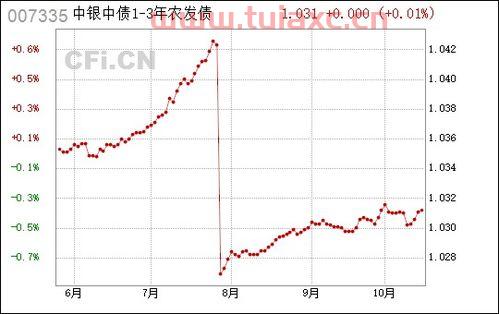

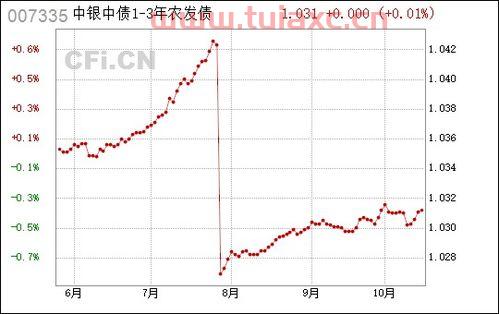

行情显示,刚开盘时,中银转债的价格为107元左右,后下跌至105元左右,随后又上升至107元左右,中一签中银转债可赚70元左右。你可以通过华泰证券的一站式财富管理平台-“涨乐财富通”-交易-打新页面进行新债申购。

Q7:中国银行的发债主体情况怎么查、中国银行的发债主体情况

要看什么债。中行本身实力较强,尤其是海外实力。但金融危机印象、人民币升值压力、投资的风险性等决定了,他的债券收益回报率趋低,尤其是对美国的债券,要谨慎!

关于中银发债,中银发债中一签能赚多少钱介绍到此就结束了,不知道你从中找到你需要的信息了吗 如果你还想知道更多这方面的信息,记得收藏关注本站。

查看更多关于中银发债的详细内容...

免责声明

本站所有信息均来自互联网搜集

1.与产品相关信息的真实性准确性均由发布单位及个人负责,

2.拒绝任何人以任何形式在本站发表与中华人民共和国法律相抵触的言论

3.请大家仔细辨认!并不代表本站观点,本站对此不承担任何相关法律责任!

4.如果发现本网站有任何文章侵犯你的权益,请立刻联系本站站长[ *** :775191930],通知给予删除